Мне понравилась статья о смерти рантье на сайте

У меня три тезиса на эту тему.Расхождение между золотом и золотодобытчиками

Цитата: "Золото будет существовать, золото станет деньгами, когда от доллара, евро, юаня и ринггита останутся только воспоминания" - Ричард Рассел.

В 2024 году золото продемонстрировало отличные результаты. Оно торгуется вблизи рекордных уровней, что несколько необычно, так как фондовые индексы также близки к рекордным максимумам. Так что же является движущей силой такого роста?Десять лет блуждая по пустыне низких процентных ставок, Федеральная резервная система США в течение последних 18 месяцев активно повышала ставки (включая последнее повышение на 0,25% 26 июля). Лучший способ для желающих заработать консервативных инвесторов – это биржевые фонды ультракоротких облигаций.

Рынок китайских облигаций недавно пережил потрясения. Рассмотрим биржевые фонды, предлагающих доступ к нему.

Исторически сложилось так, что облигационный рынок традиционно считается рынком консервативных инвесторов.

В большинстве своем его участники предпочитают получение относительно небольшого, но стабильного и достаточно хорошо прогнозируемого дохода по облигациям в виде регулярно выплачиваемых купонов (купонных доходов) и принципиально не готовы к высокой ценовой волатильности долговых бумаг. Как правило, консервативные инвесторы владеют облигациями вплоть до их погашения (как альтернативный вариант – до оферты), избегая таким образом ценового риска.

В глобальном масштабе рынок биржевых фондов (или ETFs) предоставляет частным и институциональным инвесторам множество интересных инвестиционных возможностей с точки зрения формирования широко диверсифицированного инвестиционного портфеля. По сути, приобретая ETFs, инвестор может сформировать портфель, который будет наиболее точно соответствовать его подходу к вложению капитала и обладать оптимальным сочетание принимаемого риска и потенциальной доходности.

В глобальном масштабе рынок биржевых фондов (или ETFs) предоставляет частным и институциональным инвесторам множество интересных инвестиционных возможностей с точки зрения формирования широко диверсифицированного инвестиционного портфеля. По сути, приобретая ETFs, инвестор может сформировать портфель, который будет наиболее точно соответствовать его подходу к вложению капитала и обладать оптимальным сочетание принимаемого риска и потенциальной доходности.В настоящий момент подавляющее большинство биржевых фондов, представленных на глобальном рынке, ориентировано на использование стратегии классического индексного инвестирования. В общем случае данная стратегия предполагает, что портфель биржевого фонда с максимально возможной точностью повторяет структуру эталонного индекса, а инвестор либо придерживается логики «купил и держи», либо, напротив, совершает с бумагами ETF активные торговые операции, рассматривая их в качестве своеобразного «аналога» акциями или другим ценным бумагам или финансовым инструментам.

На современном рынке ценных бумаг существует множество разнообразных инструментов, в которые можно инвестировать, и, которые могут рассматриваться в качестве альтернативы друг другу. Хорошим примером в этом отношении являются «обычные» и «синтетические» биржевые фонды (ETFs).

На современном рынке ценных бумаг существует множество разнообразных инструментов, в которые можно инвестировать, и, которые могут рассматриваться в качестве альтернативы друг другу. Хорошим примером в этом отношении являются «обычные» и «синтетические» биржевые фонды (ETFs). Рассматривая те возможности, которые предоставляют краткосрочным частным инвесторам ETFs, стоит обратить особое внимание на такую категорию биржевых фондов как реверсивные ETFs (иногда такие фонды называют «обратными» или «перевернутыми»).

Рассматривая те возможности, которые предоставляют краткосрочным частным инвесторам ETFs, стоит обратить особое внимание на такую категорию биржевых фондов как реверсивные ETFs (иногда такие фонды называют «обратными» или «перевернутыми»).

REIT ETF – это биржевые фонды, которые инвестируют свои средства в ценные бумаги ипотечных инвестиционных трастов, а также их производные. Обычно ипотечные ETF имеют пассивное управление и следуют динамике одного из двух наиболее известных индексов, а именно: MSCI U.S. REIT Index и Dow Jones U.S. REIT Index, каждый из которых охватывает более 2/3 всех обращаемых публичных инвестиционных фондов. Ипотечные биржевые фонды характеризуются более дивидендными выплатами.

Давайте рассмотрим крупнейших эмитентов индексных взаимных и биржевых фондов.

При всем многообразии существующих в настоящее время биржевых фондов (ETFs) одним из важнейших показателей, используемых частными инвесторами при выборе того или иного фонда, является доходность этих инструментов инвестирования.

Доходность (рентабельность) инвестиций воспринимается большинством из них как наиболее объективный критерий качества работы управляющих подобными фондами, причем более высокая доходность финансовых инвестиций обычно интерпретируется как показатель более эффективного управления активами ETFs (и, соответственно, наоборот).

Подавляющее большинство инвестиционных стратегий, применяемых частными и институциональными инвесторами на мировом рынке биржевых фондов, смело можно называть «традиционными» стратегиями: в подавляющем большинстве случав при формировании инвестиционных портфелей они ориентируются на ставшие классическими способы отбора активов. Тем не менее, периодически на глобальном рынке ETFs появляются новые и нередко весьма оригинальные инвестиционные идеи, на основе которых со временем формируются соответствующие стратегии инвестирования.

В условиях быстрого роста численности населения планеты (в среднем она возрастает на 1 млрд. человек за 12 лет) появилось достаточно много инвестиционных стратегий, которые пытаются так или иначе «эксплуатировать» этот глобальный демографический тренд.

В настоящее время на глобальный рынок ETFs выходит все больше биржевых фондов, ориентированных на реализацию «узких» инвестиционных стратегий.

Одной из самых оригинальных разновидностей биржевых фондов, представленных на мировом рынке, смело можно назвать фонды, ориентирующиеся при формировании своих инвестиционных портфелей на «авторские индексы» акций, в качестве создателей которых могут выступать самые разнообразные участники финансовых рынков: инвестиционные компании и банки, консалтинговые компании, сами провайдеры биржевых фондов, известные инвесторы и т. д.

На протяжении последних нескольких лет инвестирование в высокие технологии стало одним из самых «модных» на финансовых рынках, причем и частые, и институциональные инвесторы готовы вкладывать свои деньги в перспективные технологии самыми разными способами – начиная от вложений в перспективные (или, как минимум, представляющиеся таковыми) научные разработки и заканчивая «входом» в «готовые» технологии, проверенные в реальных условиях.

Одним из ключевых направлений инвестирования на глобальном рынке биржевых фондов традиционно являются вложения в сырьевые товары, воспринимаемые всеми категориями инвесторов как рискованные, но и весьма доходные элементы, входящие в структуру диверсифицированного инвестиционного портфеля.

Одним из самых «молодых» и при этом весьма популярных среди частных и институциональных инвесторов направлений инвестирования на глобальном рынке биржевых фондов является высокотехнологичный сектор, объединяющий биотехнологии, нанотехнологии, разработку программного обеспечения, робототехнику, электронику и т. д. Сектор высоких технологий привлекает участников финансовых рынков, прежде всего, высокими темпами роста, которые, впрочем, совершенно не гарантируют высокого уровня рентабельности бизнеса и, соответственно, «впечатляющей отдачи» на инвестированный капитал.

В настоящее время на глобальном рынке облигаций происходят «тектонические изменения», обусловленные тем, что на протяжении продолжительного периода времени процентные ставки находятся на уровне, незначительно отличающемся от нуля, причем ультрамягкая монетарная политика, проводимая центральными банками развитых стран, «подкрепляется» реализуемыми ими масштабными программами выкупа активов с рынка, в том числе и облигаций. Закономерным результатом этих изменений стала беспрецедентная «охота за доходностью» спровоцированная «аномально дешевой ликвидностью», развернувшаяся на облигационном рынке, причем наибольшим спросом у инвесторов пользуются долговые обязательства «надежных заемщиков», представленные преимущественно на развитых рынках.

По мере развития мирового рынка биржевых фондов происходит постепенный, причем далеко не всегда равномерный, переход от «общих» инвестиционных идей, которые ориентированы на рост (или снижение) определенного класса активов или группы рынков, к «частным» идеям, предлагающим инвесторам заработать на росте (или падении) отдельных «избранных» активов, по тем или иным причинам оказавшимся «в уникальном положении» по сравнению с остальными.

При всем многообразии инвестиционных стратегий, применяемых на глобальном рынке биржевых фондов, одной из самых любопытных стратегий можно считать «аббревиатурное» страновое инвестирование. Оно подразумевает использование той или иной «инвестиционной аббревиатуры» в качестве основы при формировании портфеля.

В мировой практике существует огромное количество инвестиционных стратегий, предполагающих включение в состав портфелей инвесторов «дивидендных акций». Тем не менее, концептуальная логика, лежащая в их основе, может принципиальным образом отличаться: одна группа инвестиционных стратегий ориентирована исключительно на получение дивидендов, вторая – предполагает получение дохода в основном за счет рост рыночных котировок «дивидендных акций», а третья (и, наверное, самая распространенная) – работает по принципу «дивиденды + рост котировок».

В последние годы на мировом рынке ETFs происходит стремительное увеличение числа инвестиционных идей, которые могут реализованы инвесторами на самых разных временных горизонтах – от нескольких дней до нескольких десятилетий, при этом подавляющее большинство инвесторов отдает предпочтение стратегиям, ориентированным на «обозримое будущее».

На текущий момент времени одной из самых популярных среди частных и институциональных инвесторов стратегий является так называемое «отраслевое инвестирование», базирующееся на вполне логичном и обоснованном предположении о неравномерности развития отдельных отраслей и, соответственно, неравномерной динамике рыночных котировок акций компаний, относящихся в разным отраслям или секторам экономики.

По мере увеличения численности населения в мире все более популярным направлением для вложения капитала становится так называемое «агроинвестирование», в качестве одной из разновидностей которого выступает включение в инвестиционный портфель финансовых инструментов, позволяющих зарабатывать на изменении рыночной стоимости сельскохозяйственных культур (чаще всего, в подобном качестве выступают акции компаний, занимающихся производством, переработкой или торговлей ими, а также фьючерсы и опционы, для которых они выступают базовыми активами; значительно реже биржевые фонды физически приобретают такие товары).

В настоящее время одновременно существует несколько разновидностей стратегий «географического» инвестирования: частные и институциональные инвесторы имеют возможность вложить свои средства непосредственно в локальные рынки ценных бумаг, макрорегиональные рынки, объединяющие несколько национальных рынков, и весь глобальный рынок в целом.

Одним из подходов к формированию инвестиционных портфелей биржевых фондов, пусть и не самым распространенным, но, безусловно, имеющим своих приверженцев, выступает ориентация на так называемые «капитализационные» индексы, база расчета которых включается себя акции компаний, сопоставимых друг с другом по величине своей рыночной капитализации.

В настоящее время одним из самых популярных среди международных инвесторов классом активов являются акции, привлекающие их высоким уровнем ликвидности и потенциальной доходностью, сопряженной, впрочем, с принятием соответствующих рисков.

Одно из разновидностей биржевых фондов, пользующихся особой популярностью у инвесторов, являются так называемые «маржинальные ETFs» (нередко подобные фонды также называются фондами с торговым плечом или фондами с левериджем), позволяющие получать доходность, кратную изменению стоимости базового актива.

При современном уровне развития глобального финансового рынка инвестирование в один и тот же класс активов и даже в отдельный актив может осуществляться несколькими альтернативными способами, каждый из которых обладает своими преимуществами и недостатками.

В настоящее время «страновое инвестирование» является одной из самых популярных инвестиционных стратегий на мировом рынке ETFs однако подавляющее большинство частных и институциональных инвесторов, работающих на нем, предпочитают вкладывать свои средства в развитые и развивающиеся рынки, обходя стороной пограничные (фронтирные) рынки.

В зависимости от своей склонности к риску, инвесторы, совершающие операции на мировом рынке ETFs, отдают предпочтение биржевым фондам, работающим с совершенно различными по своим параметрам финансовым инструментам, причем консервативные участники рынка традиционно делают свой выбор в пользу облигационного рынка, а подавляющее большинство рискованных инвесторов «делает ставку» на возможности, предоставляемые рынком акций и рынком фьючерсов и опционов.

В последние годы в среде частных и институциональных инвесторов, работающих на глобальном рынке ETFs, существует своеобразная «инвестиционная мода» на идеи, так или иначе связанные с использованием высоких технологий, причем в качестве отдельного инвестиционного направления рассматриваются так называемые «интернет-идеи».

В рамках «странового инвестирования» частные и институциональные инвесторы могут попытаться реализовать на практике самые разнообразные инвестиционные идеи, причем наиболее распространенным является самый простой подход к их реализации, изначально предполагающий принцип «одна идея – один биржевой фонд».

На современном рынке биржевых фондов у инвесторов есть множество возможностей для практической реализации самых разнообразных инвестиционных стратегий, причем в зависимости от своей склонности к риску каждый может выбирать – остановиться на классическом ETFs, не предполагающем использования «кредитного плеча» (или левериджа), или рискнуть, включив в состав своего инвестиционного портфеля ETFs, предполагающих определенный уровень левериджа.

В условиях преобладания негативной динамики на мировых финансовых рынках, отчетливо проявившейся в первые недели 2016 года, многие инвесторы начали пересматривать, причем довольно радикально, структуру своих инвестиционных портфелей.

Одной из наиболее известных разновидностей инвестиционных стратегий, применяемых инвесторами в рамках «странового инвестирования», является вложение средств в фондовые рынки стран, экономика которых в значительно степени «завязана» на конъюнктуру того или иного сырьевого рынка.

Абсолютно для всех участников финансовых рынков – вне зависимости от выбранного объекта инвестирования, применяемой инвестиционной стратегии и срока вложения капитала – инфляция является одним из ключевых параметров, определяющих эффективность работы на них. Совершенно очевидно, что чем выше уровень инфляции, тем сложнее не только приумножить, но и просто сохранить инвестированный капитал (иными словами, участникам финансовых рынков становится намного сложнее добиться хотя бы минимальной реальной доходности, определяемой как разница между полученной номинальной доходностью и уровнем инфляции за аналогичный период).

В настоящий момент подавляющее большинство частных и институциональных инвесторов, работающих на глобальном рынке биржевых фондов, при принятии инвестиционных решений предпочитает ориентироваться на результаты фундаментального анализа. При таком подходе к инвестированию сначала осуществляется выбор рынка, обладающего наибольшим потенциалом с точки зрения доходности, а затем выбирается индекс, позволяющий наиболее эффективно реализовать выбранную инвестиционную идею.

Рис. 1. График рыночных котировок фондов SPDR Barclays High Yield Bond ETF (JNK) и iShares 20+ Year Treasury Bond (TLT) в 2015 году (по 27 ноября включительно).

В настоящее время все существующие рынки акций подразделяются на 3 большие группы: развитые, развивающие и фронтирные (пограничные) рынки, причем, если первые две известны участникам рынка уже довольно давно и имеют устоявшуюся структуру, то пограничные рынки могут смело считаться инвестиционной экзотикой.

В предыдущей статье «Три ошибки при инвестировании в фонды» мы привели пример «ленивых портфелей». В данной статье в качестве альтернативы мы предложим варианты портфелей в зависимости от профиля риска.

При всем разнообразии инвестиционных стратегий, доступных частным и институциональным инвесторам, на мировом рынке ETFs, как это ни парадоксально, большая часть из них является «бычьими» стратегиями, т. е. ориентированы на рост рыночной стоимости тех активов, в которые по «индексному принципу» инвестируют биржевые фонды.

В настоящее время подавляющее большинство инвесторов, по тем или иным причинам не готовых принимать на себя повышенные риски, предпочитает работать на облигационном рынке, стремясь получать относительно небольшой, но стабильный и, что очень важно, достаточно точно прогнозируемый доход (особенно в том случае, если инвестор владеет облигациями вплоть до погашения).

В настоящей статье раскрывается, как ETF приходят на рынок, и дается объяснение как с появлением новых фондов можно создавать более эффективные инвестиционные портфели.

Сегодня на рынке существует огромное количество ETF. Вы можете получить доступ на любой рынок, к любому классу активов. Вопрос только в том, а вы знаете, что вы покупаете? В этой статье мы дадим ответ на этот вопрос расскажем о развитии индексов, и как это помогает развитию индустрии ETF. Итак, как же идет развитие индексов. Теперь, когда бизнес ETF значительно вырос, одновременно с ним также вырос бизнес создания индексов. Существует много индексов, с помощью которых можно получить доступ к самым разным инструментам и рынкам.

В настоящее время стратегия «выборочного инвестирования» в рынки ценных бумаг (прежде всего, рынки акций) отдельных стран является одной из наиболее распространенных на мировом рынке биржевых фондов, причем львиная доля инвесторов предпочитает работать на ликвидных рынках, которые, как правило, складываются в достаточно крупных в глобальном масштабах национальных экономиках.

Одной из основных стратегий инвестирования на мировом рынке ETFs является стратегия отраслевого инвестирования, предполагающая выборочное вложение средств в отдельные отрасли или сектора экономики. Используя ее, инвесторы на основании проведения фундаментального анализа стремятся выбрать те отрасли, которые на определенном временном интервале способны развиваться быстрее остальных. Логика такого подхода достаточно проста: на уровне отдельных компаний опережающее развитие отрасли приводит к росту, причем довольно существенному, их финансовых показателей.

Одной из основных стратегий инвестирования на мировом рынке ETFs является стратегия отраслевого инвестирования, предполагающая выборочное вложение средств в отдельные отрасли или сектора экономики. Используя ее, инвесторы на основании проведения фундаментального анализа стремятся выбрать те отрасли, которые на определенном временном интервале способны развиваться быстрее остальных. Логика такого подхода достаточно проста: на уровне отдельных компаний опережающее развитие отрасли приводит к росту, причем довольно существенному, их финансовых показателей.

В настоящий момент на мировом рынке ETFs широко представлены биржевые фонды, специализирующиеся на вложениях в товарные рынки, причем в последнее время на фоне возрастания геополитической напряженности, аномальной волатильности валютных рынков и резкого роста инфляционных ожиданий они начинаются рассматриваться инвесторами как один из наиболее предпочтительных вариантов для вложения капитала. Дело в том, что в все основные биржевые товары относятся к «реальными активам», поэтому в условиях турбулентности на финансовых рынках в подавляющем большинстве случаев они позволяют сохранить инвестированный капитал (в частности, мировая практика свидетельствует о том, что в условиях инфляции рост цен на такие товары сопоставим со средними темпами роста потребительских цен).

В настоящий момент на мировом рынке ETFs широко представлены биржевые фонды, специализирующиеся на вложениях в товарные рынки, причем в последнее время на фоне возрастания геополитической напряженности, аномальной волатильности валютных рынков и резкого роста инфляционных ожиданий они начинаются рассматриваться инвесторами как один из наиболее предпочтительных вариантов для вложения капитала. Дело в том, что в все основные биржевые товары относятся к «реальными активам», поэтому в условиях турбулентности на финансовых рынках в подавляющем большинстве случаев они позволяют сохранить инвестированный капитал (в частности, мировая практика свидетельствует о том, что в условиях инфляции рост цен на такие товары сопоставим со средними темпами роста потребительских цен). При всем многообразии мирового рынка ETFs одной из наиболее интересных категорий биржевых фондов, представленных на нем, являются так называемые «товарные ETFs», специализирующиеся как на вложениях в отдельные товары (например, нефть), так и в «товарные корзины» (подобные фонды получили широкое распространение на рынках сельскохозяйственной продукции).

При всем многообразии мирового рынка ETFs одной из наиболее интересных категорий биржевых фондов, представленных на нем, являются так называемые «товарные ETFs», специализирующиеся как на вложениях в отдельные товары (например, нефть), так и в «товарные корзины» (подобные фонды получили широкое распространение на рынках сельскохозяйственной продукции).

При работе на глобальном рынке ETFs частные и институциональные инвесторы имеют широчайшие возможности для «географической диверсификации» своих инвестиционных портфелей, включая в их состав биржевые фонды, ориентированные как на вложения в макрорегионы (например, в Европу, страны Азиатско-Тихоокеанского региона, Африку), так и в отдельные страны (так, в настоящий момент на рынке ETFs имеется возможность инвестировать в фондовые рынки 103 стран – как развитых, так и развивающихся).

При работе на глобальном рынке ETFs частные и институциональные инвесторы имеют широчайшие возможности для «географической диверсификации» своих инвестиционных портфелей, включая в их состав биржевые фонды, ориентированные как на вложения в макрорегионы (например, в Европу, страны Азиатско-Тихоокеанского региона, Африку), так и в отдельные страны (так, в настоящий момент на рынке ETFs имеется возможность инвестировать в фондовые рынки 103 стран – как развитых, так и развивающихся). На протяжении последних нескольких лет влияние политики, проводимой центральными банками, на все финансовые рынки значительно возросла. Во многом эта тенденция объясняется тем, что фундаментально мировая экономика весьма и весьма далека от своего «идеального состояния», поэтому в условиях скромного экономического роста на первый план выходит денежно-кредитная политика, проводимая национальными регуляторами.

На протяжении последних нескольких лет влияние политики, проводимой центральными банками, на все финансовые рынки значительно возросла. Во многом эта тенденция объясняется тем, что фундаментально мировая экономика весьма и весьма далека от своего «идеального состояния», поэтому в условиях скромного экономического роста на первый план выходит денежно-кредитная политика, проводимая национальными регуляторами. В настоящий момент на мировом рынке функционирует множество биржевых фондов, отличающихся друг от друга по целому ряду параметров (в частности, по выбранному классу активов, «копируемому» индексу, уровню исторической доходности, масштабам деятельности фонда, уровню ликвидности его бумаг и т. д.), которые учитываются частными и институциональными инвесторами при выборе объекта для вложения капитала. Однако, как свидетельствует мировая практика, в подавляющем большинстве случаев участники рынка не придают особого внимания месту юридической регистрации ETFs, что далеко не всегда представляется оправданным (хотя бы в силу того, что существующие на национальном уровне законодательные нюансы могут значительным образом усложнить или, напротив, упростить работу биржевого фонда).

В настоящий момент на мировом рынке функционирует множество биржевых фондов, отличающихся друг от друга по целому ряду параметров (в частности, по выбранному классу активов, «копируемому» индексу, уровню исторической доходности, масштабам деятельности фонда, уровню ликвидности его бумаг и т. д.), которые учитываются частными и институциональными инвесторами при выборе объекта для вложения капитала. Однако, как свидетельствует мировая практика, в подавляющем большинстве случаев участники рынка не придают особого внимания месту юридической регистрации ETFs, что далеко не всегда представляется оправданным (хотя бы в силу того, что существующие на национальном уровне законодательные нюансы могут значительным образом усложнить или, напротив, упростить работу биржевого фонда).

Для частных и институциональных инвесторов, торгующих на мировом рынке ETFs, очень большую роль играет выбор биржевой площадки, на которой они совершают (или только планируют совершать) сделки. Дело в том, что в настоящее время каждая фондовая биржа, на которой представлены ETFs, предлагает участникам рынка доступ к торгам не всеми существующими биржевыми фондами, а лишь относительно небольшой их частью, причем в зависимости от конкретной биржи количество ETFs, уровень их ликвидности и структура могут кардинальным образом отличаться. В некоторых случаях эти отличия являются весьма и весьма существенными: на одной бирже ETFs могут быть одними из наиболее востребованных инструментов, а на другой они могут «присутствовать» в очень ограниченном количестве и, соответственно, быть интересны лишь некоторым категориям инвесторов. В частности, по данным компании Morningstar, в настоящий момент на Фондовой бирже Осло (Oslo Stock Exchange или сокращенно OSE), являющейся самой маленькой биржей в скандинавских странах, общается всего лишь 60 ETFs, а на Итальянской фондовой бирже (Borsa Italiana или ISE) представлено уже 884 ETFs.

Для частных и институциональных инвесторов, торгующих на мировом рынке ETFs, очень большую роль играет выбор биржевой площадки, на которой они совершают (или только планируют совершать) сделки. Дело в том, что в настоящее время каждая фондовая биржа, на которой представлены ETFs, предлагает участникам рынка доступ к торгам не всеми существующими биржевыми фондами, а лишь относительно небольшой их частью, причем в зависимости от конкретной биржи количество ETFs, уровень их ликвидности и структура могут кардинальным образом отличаться. В некоторых случаях эти отличия являются весьма и весьма существенными: на одной бирже ETFs могут быть одними из наиболее востребованных инструментов, а на другой они могут «присутствовать» в очень ограниченном количестве и, соответственно, быть интересны лишь некоторым категориям инвесторов. В частности, по данным компании Morningstar, в настоящий момент на Фондовой бирже Осло (Oslo Stock Exchange или сокращенно OSE), являющейся самой маленькой биржей в скандинавских странах, общается всего лишь 60 ETFs, а на Итальянской фондовой бирже (Borsa Italiana или ISE) представлено уже 884 ETFs. С точки зрения частных инвесторов одним из наиболее существенных преимуществ глобального рынка является возможность широчайшей отраслевой диверсификации инвестиционного портфеля. Для участников российского рынка ценных бумаг возможность особенно актуальна, особенно если принять во внимание продолжающуюся «войну санкций» и весьма специфическую структуру национального рынка акций, на котором однозначно преобладающим является нефтегазовый сектор (его доля близка к 50% и даже превышает эту отметку в подавляющем большинстве отечественных фондовых индексов широкого рынка).

С точки зрения частных инвесторов одним из наиболее существенных преимуществ глобального рынка является возможность широчайшей отраслевой диверсификации инвестиционного портфеля. Для участников российского рынка ценных бумаг возможность особенно актуальна, особенно если принять во внимание продолжающуюся «войну санкций» и весьма специфическую структуру национального рынка акций, на котором однозначно преобладающим является нефтегазовый сектор (его доля близка к 50% и даже превышает эту отметку в подавляющем большинстве отечественных фондовых индексов широкого рынка). Мировой рынок ETFs предоставляет частным и институциональным инвесторам множество самых разнообразных возможностей для вложения капитала, причем шире всего эти возможности представлены в рамках отраслевого инвестирования: участники рынка могут сформировать как портфели, обладающие достаточно высоким уровнем диверсификации (так называемое секторное инвестирование), так и сконцентрироваться на конкретном, зачастую весьма узком сегменте, в масштабах одной отрасли (подотраслевое инвестирование).

Мировой рынок ETFs предоставляет частным и институциональным инвесторам множество самых разнообразных возможностей для вложения капитала, причем шире всего эти возможности представлены в рамках отраслевого инвестирования: участники рынка могут сформировать как портфели, обладающие достаточно высоким уровнем диверсификации (так называемое секторное инвестирование), так и сконцентрироваться на конкретном, зачастую весьма узком сегменте, в масштабах одной отрасли (подотраслевое инвестирование).

Геополитическая нестабильность, значительно возросшая в последние несколько месяцев, существенно повлияла на инвестиционные предпочтения участников глобального рынка ETFs: если в стабильной ситуации они уделяли основное внимание составу и структуре активов биржевых фондов, то в последнее время все большее значение придается выборe валюты инвестирования.

Геополитическая нестабильность, значительно возросшая в последние несколько месяцев, существенно повлияла на инвестиционные предпочтения участников глобального рынка ETFs: если в стабильной ситуации они уделяли основное внимание составу и структуре активов биржевых фондов, то в последнее время все большее значение придается выборe валюты инвестирования. В настоящее время существует целый класс биржевых фондов, ориентированных на вложения в самые разнообразные товарные рынки, причем среди них есть как ETFs, ориентированные на формирование достаточно «широких» портфелей, одновременно охватывающих несколько сегментов рынка или даже несколько взаимосвязанных рынков (например, рынков сельскохозяйственной продукции), так и фонды, сконцентрированные на каком-то одном активе (так называемые «узкие» фонды или «монофонды»). Безусловно, с точки зрения диверсификации «широкие» ETFs выигрывают у «узких», однако, как показывает мировая практика, именно последние дают частным инвесторам возможность неплохо заработать.

В настоящее время существует целый класс биржевых фондов, ориентированных на вложения в самые разнообразные товарные рынки, причем среди них есть как ETFs, ориентированные на формирование достаточно «широких» портфелей, одновременно охватывающих несколько сегментов рынка или даже несколько взаимосвязанных рынков (например, рынков сельскохозяйственной продукции), так и фонды, сконцентрированные на каком-то одном активе (так называемые «узкие» фонды или «монофонды»). Безусловно, с точки зрения диверсификации «широкие» ETFs выигрывают у «узких», однако, как показывает мировая практика, именно последние дают частным инвесторам возможность неплохо заработать. На мировом рынке ETFs существует множество интересных инвестиционных идей, которые можно достаточно четко разделить на «простые» и «комбинированные» (или «сложные») идеи. «Простые» идеи подразумевают, что для инвестирования в тот или иной фонд существует одна базовая предпосылка (например, практически всех странах инвестиции в «дивидендный» ETF считаются оправданными, если средняя дивидендная доходность по акциям, входящим в базу расчета биржевого индекса, структуру которого повторяет такой фонд, сопоставима с доходностью годовых банковских депозитов или превышает ее), а «комбинированные» идеи предполагают существование нескольких базовых предпосылок (в принципе, их количество ничем не ограничено, однако на практике большинство «сложных» инвестиционных идей опирается на 2-4 подобных предпосылки).

На мировом рынке ETFs существует множество интересных инвестиционных идей, которые можно достаточно четко разделить на «простые» и «комбинированные» (или «сложные») идеи. «Простые» идеи подразумевают, что для инвестирования в тот или иной фонд существует одна базовая предпосылка (например, практически всех странах инвестиции в «дивидендный» ETF считаются оправданными, если средняя дивидендная доходность по акциям, входящим в базу расчета биржевого индекса, структуру которого повторяет такой фонд, сопоставима с доходностью годовых банковских депозитов или превышает ее), а «комбинированные» идеи предполагают существование нескольких базовых предпосылок (в принципе, их количество ничем не ограничено, однако на практике большинство «сложных» инвестиционных идей опирается на 2-4 подобных предпосылки). Для инвесторов, рассчитывающих на опережающий рост отдельной отрасли мировой экономики, рынок ETFs очень удобен тем, что позволяет очень быстро и с минимальными издержками сформировать узкоспециализированный «отраслевой» инвестиционный портфель. Особенно важными эти преимущества глобального рынка ETFs становятся в том случае, если инвестирование в «приглянувшуюся» инвестору отрасль на национальном уровне серьезно затруднено или вообще невозможно. В этом отношении весьма показательным является фармацевтический рынок – чрезвычайно привлекательный, но практически не доступный российским частным инвесторам. По сути, единственный вариант вложения средств в эту отрасль в России – это покупка акций фармацевтических компаний – разработчиков, производителей или дистрибуторов лекарственных средств, – обращающихся на отечественном биржевом рынке, однако пока таких компаний относительно немного (меньше 10), их акции отличаются довольно низким уровнем ликвидности и очень скромной дивидендной доходностью (многие отечественные компании из этого сектора вообще не выплачивают дивиденды).

Для инвесторов, рассчитывающих на опережающий рост отдельной отрасли мировой экономики, рынок ETFs очень удобен тем, что позволяет очень быстро и с минимальными издержками сформировать узкоспециализированный «отраслевой» инвестиционный портфель. Особенно важными эти преимущества глобального рынка ETFs становятся в том случае, если инвестирование в «приглянувшуюся» инвестору отрасль на национальном уровне серьезно затруднено или вообще невозможно. В этом отношении весьма показательным является фармацевтический рынок – чрезвычайно привлекательный, но практически не доступный российским частным инвесторам. По сути, единственный вариант вложения средств в эту отрасль в России – это покупка акций фармацевтических компаний – разработчиков, производителей или дистрибуторов лекарственных средств, – обращающихся на отечественном биржевом рынке, однако пока таких компаний относительно немного (меньше 10), их акции отличаются довольно низким уровнем ликвидности и очень скромной дивидендной доходностью (многие отечественные компании из этого сектора вообще не выплачивают дивиденды). Одним из ключевых преимуществ мирового рынка биржевых фондов можно смело назвать чрезвычайно широкий спектр объектов инвестирования, причем достаточно часто ETFs дают частным и институциональным инвесторам новые возможности даже на традиционных рынках.

Одним из ключевых преимуществ мирового рынка биржевых фондов можно смело назвать чрезвычайно широкий спектр объектов инвестирования, причем достаточно часто ETFs дают частным и институциональным инвесторам новые возможности даже на традиционных рынках.

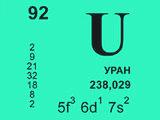

В настоящее время частные инвесторы, работающие на глобальном рынке биржевых фондов, имеют возможность вложить свои средства в практически любую отрасль мировой экономики – начиная от коммунального хозяйства и заканчивая ядерной энергетикой.

В настоящее время частные инвесторы, работающие на глобальном рынке биржевых фондов, имеют возможность вложить свои средства в практически любую отрасль мировой экономики – начиная от коммунального хозяйства и заканчивая ядерной энергетикой.

Нововведения в области ETF почти всегда ограничены доступными инновациями. Под доступностью подразумевается непрекращающееся структурирование классов активов по специализированные вертикали и эффективную упаковку этих вертикалей в торгуемые ценные бумаги. Всем профессионалам рынка ETF нравятся эти инновационные продукты. На практике это напоминает повара, которому предложили на выбор еще больше ингредиентов и которые он теперь может использовать для приготовления своих блюд.

Нововведения в области ETF почти всегда ограничены доступными инновациями. Под доступностью подразумевается непрекращающееся структурирование классов активов по специализированные вертикали и эффективную упаковку этих вертикалей в торгуемые ценные бумаги. Всем профессионалам рынка ETF нравятся эти инновационные продукты. На практике это напоминает повара, которому предложили на выбор еще больше ингредиентов и которые он теперь может использовать для приготовления своих блюд.  В настоящий момент на мировом рынке ETFs существует множество разнообразных фондов, ориентированных на вложения в облигации, которые традиционно воспринимаются инвесторами как довольно консервативные долговые ценные бумаги, регулярно приносящие относительно небольшой, но стабильный доход.

В настоящий момент на мировом рынке ETFs существует множество разнообразных фондов, ориентированных на вложения в облигации, которые традиционно воспринимаются инвесторами как довольно консервативные долговые ценные бумаги, регулярно приносящие относительно небольшой, но стабильный доход. Не смотря на то, что первые биржевые фонды появились на мировом рынке относительно недавно (первый ETF был зарегистрирован в 1993 году), они быстро стали чрезвычайно популярными как у частных, так и у институциональных инвесторов. Основной идеей подавляющего большинства ETFs является максимально точное повторение структуры того или иного эталонного индикатора. Как правило, в таком качестве выступают либо индексы, рассчитываемые фондовыми, товарными или валютными биржами, либо специально созданные провайдерами ETFs индикаторы (в частности, потребность в их создании возникает, если биржевой фонд ориентирован на реализацию какой-то узкоспециализированной инвестиционной идеи). Строгое следование стратегии индексного инвестирования, по сути, стало отличительной особенностью ETFs, которая позволяла с минимальными издержками и при сохранении приемлемого уровня ликвидности реализовывать на практике различные инвестиционные стратегии.

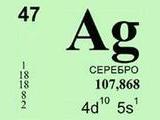

Не смотря на то, что первые биржевые фонды появились на мировом рынке относительно недавно (первый ETF был зарегистрирован в 1993 году), они быстро стали чрезвычайно популярными как у частных, так и у институциональных инвесторов. Основной идеей подавляющего большинства ETFs является максимально точное повторение структуры того или иного эталонного индикатора. Как правило, в таком качестве выступают либо индексы, рассчитываемые фондовыми, товарными или валютными биржами, либо специально созданные провайдерами ETFs индикаторы (в частности, потребность в их создании возникает, если биржевой фонд ориентирован на реализацию какой-то узкоспециализированной инвестиционной идеи). Строгое следование стратегии индексного инвестирования, по сути, стало отличительной особенностью ETFs, которая позволяла с минимальными издержками и при сохранении приемлемого уровня ликвидности реализовывать на практике различные инвестиционные стратегии. В настоящее время инвестиции в драгоценные металлы получили широкое распространение как мировой, так и в отечественной практике, причем способов вложения средств в них существует достаточно много (в частности, в отечественной практике частным инвесторам доступно приобретение слитков и монет из драгоценных металлов, открытие обезличенных металлических счетов, вложения в паевые инвестиционные фонды, инвестирующие в драгоценные металлы, покупка акций компаний, занимающихся добыче драгоценных металлов).

В настоящее время инвестиции в драгоценные металлы получили широкое распространение как мировой, так и в отечественной практике, причем способов вложения средств в них существует достаточно много (в частности, в отечественной практике частным инвесторам доступно приобретение слитков и монет из драгоценных металлов, открытие обезличенных металлических счетов, вложения в паевые инвестиционные фонды, инвестирующие в драгоценные металлы, покупка акций компаний, занимающихся добыче драгоценных металлов). Сейчас частным и институциональным инвесторам, работающим на мировом рынке биржевых фондов, доступны инвестиции в практически любые отрасли и сектора экономики, причем в зависимости от индекса, выбранного в качестве эталона при формировании инвестиционного портфеля конкретного ETF, степень его отраслевой диверсификации может быть очень разной.

Сейчас частным и институциональным инвесторам, работающим на мировом рынке биржевых фондов, доступны инвестиции в практически любые отрасли и сектора экономики, причем в зависимости от индекса, выбранного в качестве эталона при формировании инвестиционного портфеля конкретного ETF, степень его отраслевой диверсификации может быть очень разной. При формировании своих инвестиционных портфелей, состоящих из ETFs, инвесторы нередко используют принцип географической диверсификации, отдавая предпочтение тем биржевым фондам, которые ориентированы на повторение структуры индексов «широкого рынка». Чаще всего, «в фокусе» у инвесторов оказываются биржевые фонды, которые делают акцент на вложения в довольно крупные экономики (в международной практике национальная экономика считается крупной, если удельный вес валового внутреннего продукта страны в мировом по итогам календарного года превышает 1%).

При формировании своих инвестиционных портфелей, состоящих из ETFs, инвесторы нередко используют принцип географической диверсификации, отдавая предпочтение тем биржевым фондам, которые ориентированы на повторение структуры индексов «широкого рынка». Чаще всего, «в фокусе» у инвесторов оказываются биржевые фонды, которые делают акцент на вложения в довольно крупные экономики (в международной практике национальная экономика считается крупной, если удельный вес валового внутреннего продукта страны в мировом по итогам календарного года превышает 1%). Одной их наиболее интересных инвестиционных идей, которую можно реализовать на глобальном рынке ETFs, можно считать вложения в военно-промышленный комплекс, а если точнее – в акции компаний, деятельность которых так или иначе с ним связана. Обычно на национальных рынках ценных бумаг представлены акции производственных компаний, выпускающих военную технику, боеприпасы и амуницию как для «своих» вооруженных сил, так и на экспорт, в то время как специализированные научно-исследовательские и испытательные организации традиционного находятся в государственной собственности, а их деятельность финансируется из бюджета.

Одной их наиболее интересных инвестиционных идей, которую можно реализовать на глобальном рынке ETFs, можно считать вложения в военно-промышленный комплекс, а если точнее – в акции компаний, деятельность которых так или иначе с ним связана. Обычно на национальных рынках ценных бумаг представлены акции производственных компаний, выпускающих военную технику, боеприпасы и амуницию как для «своих» вооруженных сил, так и на экспорт, в то время как специализированные научно-исследовательские и испытательные организации традиционного находятся в государственной собственности, а их деятельность финансируется из бюджета. Биржевые фонды игорного бизнеса находятся на коне, согласно исследованиям Citi сохраняются «максимальные бычьи» позиции в отрасли, поскольку игровые доходы Макао поднялись в этом году.

Биржевые фонды игорного бизнеса находятся на коне, согласно исследованиям Citi сохраняются «максимальные бычьи» позиции в отрасли, поскольку игровые доходы Макао поднялись в этом году. Пожалуй, одной из самых популярных инвестиционных стратегий на мировом рынке биржевых фондов является так называемое «страновое» инвестирование, в рамках которого участники рынка формируют свои инвестиционные портфели из ETFs, ориентированных, к примеру, на локальные рынки акций (значительно реже данная стратегия применяется на рынках облигаций). Критерии отбора «перспективных стран» у каждого инвестора могут быть свои (одни инвесторы предпочитают вкладывать свои средства в те страны, которые отличаются высокими темпами экономического роста, другие отдают предпочтение странам с низкой долговой нагрузкой, третьи – странам с хорошо диверсифицированной экономикой), однако, применяя данную стратегию, все они рассчитывают на то, что их инвестиционные портфели окажутся «лучше остальных» с точки зрения доходности.

Пожалуй, одной из самых популярных инвестиционных стратегий на мировом рынке биржевых фондов является так называемое «страновое» инвестирование, в рамках которого участники рынка формируют свои инвестиционные портфели из ETFs, ориентированных, к примеру, на локальные рынки акций (значительно реже данная стратегия применяется на рынках облигаций). Критерии отбора «перспективных стран» у каждого инвестора могут быть свои (одни инвесторы предпочитают вкладывать свои средства в те страны, которые отличаются высокими темпами экономического роста, другие отдают предпочтение странам с низкой долговой нагрузкой, третьи – странам с хорошо диверсифицированной экономикой), однако, применяя данную стратегию, все они рассчитывают на то, что их инвестиционные портфели окажутся «лучше остальных» с точки зрения доходности. По мере развития глобального рынка ETFs на нем появляются все новые и новые биржевые фонды, которые позволяют участникам рынка вкладывать свои средства в практически любые виды активов. При этом в рамках каждого вида активов существуют десятки (а некоторых случаях – и сотни) вариантов инвестирования, которые отличаются друг от друга по своим характеристикам (предполагаемому сроку инвестирования, уровню риска, ожидаемой доходности и т. д.). Тем не менее, в настоящий момент на рынке ETFs среди частных и институциональных инвесторов наиболее популярны фонды, формирующие свои инвестиционные портфели из акций, отбирая их по тем или иным признакам (например, сейчас весьма распространены «страновые» ETFs, структура портфелей которых повторяет структуру того или иного национального индекса акций).

По мере развития глобального рынка ETFs на нем появляются все новые и новые биржевые фонды, которые позволяют участникам рынка вкладывать свои средства в практически любые виды активов. При этом в рамках каждого вида активов существуют десятки (а некоторых случаях – и сотни) вариантов инвестирования, которые отличаются друг от друга по своим характеристикам (предполагаемому сроку инвестирования, уровню риска, ожидаемой доходности и т. д.). Тем не менее, в настоящий момент на рынке ETFs среди частных и институциональных инвесторов наиболее популярны фонды, формирующие свои инвестиционные портфели из акций, отбирая их по тем или иным признакам (например, сейчас весьма распространены «страновые» ETFs, структура портфелей которых повторяет структуру того или иного национального индекса акций). В последнее время на рынке ценных бумаг все большую популярность приобретает концепция так называемого «точечного инвестирования». Она предполагает, что в процессе формирования своих портфелей инвесторы должны достаточно тщательно рассматривать каждый финансовый инструмент, анализируя все его преимущества и недостатки, а не вкладывать свои средства «широким фронтом», стремясь максимально охватить тот или иной класс активов.

В последнее время на рынке ценных бумаг все большую популярность приобретает концепция так называемого «точечного инвестирования». Она предполагает, что в процессе формирования своих портфелей инвесторы должны достаточно тщательно рассматривать каждый финансовый инструмент, анализируя все его преимущества и недостатки, а не вкладывать свои средства «широким фронтом», стремясь максимально охватить тот или иной класс активов.  В настоящий момент глобальный рынок биржевых фондов предлагает и частным, и институциональным инвесторам возможности для реализации самых разнообразных инвестиционных стратегий.

В настоящий момент глобальный рынок биржевых фондов предлагает и частным, и институциональным инвесторам возможности для реализации самых разнообразных инвестиционных стратегий.  И частные, и институциональные инвесторы, работающие на рынке биржевых фондов, постоянно находятся в поиске актуальных инвестиционных идей, которые могут быть реализованы в рамках стратегии индексного инвестирования.

И частные, и институциональные инвесторы, работающие на рынке биржевых фондов, постоянно находятся в поиске актуальных инвестиционных идей, которые могут быть реализованы в рамках стратегии индексного инвестирования.  Как показывает практика, многие частные инвесторы, работающие на глобальном рынке ETFs, формируют свои инвестиционные портфели по «географическому признаку», отдавая безусловное предпочтение вложениям в относительно крупные по своим масштабам национальные экономики через покупку «страновых» ETFs.

Как показывает практика, многие частные инвесторы, работающие на глобальном рынке ETFs, формируют свои инвестиционные портфели по «географическому признаку», отдавая безусловное предпочтение вложениям в относительно крупные по своим масштабам национальные экономики через покупку «страновых» ETFs. Одной из интересных разновидностей биржевых фондов, доступных частным инвесторам, являются так называемые глобальные фонды. Они изначально ориентированы на обеспечение максимально широкой диверсификации за счет повторения структуры индексов, которые охватывают (или, по крайней мере, пытаются охватить) «весь мир».

Одной из интересных разновидностей биржевых фондов, доступных частным инвесторам, являются так называемые глобальные фонды. Они изначально ориентированы на обеспечение максимально широкой диверсификации за счет повторения структуры индексов, которые охватывают (или, по крайней мере, пытаются охватить) «весь мир».  При формировании глобального инвестиционного портфеля, состоящего из ETFs, частные инвесторы могут использовать самые разнообразные критерии для отбора биржевых фондов. Одним из наиболее интересных вариантов диверсификации инвестиционного портфеля по географическому признаку является покупка «страновых» ETFs, причем подобные биржевые фонды могут быть ориентированы не только на лидеров мировой экономики, но и на относительно небольшие страны.

При формировании глобального инвестиционного портфеля, состоящего из ETFs, частные инвесторы могут использовать самые разнообразные критерии для отбора биржевых фондов. Одним из наиболее интересных вариантов диверсификации инвестиционного портфеля по географическому признаку является покупка «страновых» ETFs, причем подобные биржевые фонды могут быть ориентированы не только на лидеров мировой экономики, но и на относительно небольшие страны.  Одной из самых распространенных инвестиционных стратегий, реализуемых частными и институциональными инвесторами при помощи индексных биржевых фондов, можно считать «вложения в перспективные экономики». Как правило, к ним относят национальные экономики, которые в будущем способны расти значительно быстрее, чем мировая экономика в целом.

Одной из самых распространенных инвестиционных стратегий, реализуемых частными и институциональными инвесторами при помощи индексных биржевых фондов, можно считать «вложения в перспективные экономики». Как правило, к ним относят национальные экономики, которые в будущем способны расти значительно быстрее, чем мировая экономика в целом.  После мирового финансово-экономического кризиса 2008 года инвесторы стали гораздо тщательнее и разборчивее подходить к выбору объектов инвестирования, в глобальном масштабе отдавая предпочтение вложениям в «здоровые экономики» (в том числе и через рынок ETFs).

После мирового финансово-экономического кризиса 2008 года инвесторы стали гораздо тщательнее и разборчивее подходить к выбору объектов инвестирования, в глобальном масштабе отдавая предпочтение вложениям в «здоровые экономики» (в том числе и через рынок ETFs).  В последнее время биржевые фонды являются одними из наиболее популярных инструментов инвестирования, причем мировой рынок ETFs стремительно растет, позволяя частным инвесторам использовать практически любую инвестиционную стратегию в любых сегментах глобального финансового рынка.

В последнее время биржевые фонды являются одними из наиболее популярных инструментов инвестирования, причем мировой рынок ETFs стремительно растет, позволяя частным инвесторам использовать практически любую инвестиционную стратегию в любых сегментах глобального финансового рынка.  Одним из наиболее очевидных преимуществ биржевых фондов является то, что они позволяют частным инвесторам «перешагнуть» за границы национальных рынков ценных бумаг и добиться качественной глобальной диверсификации инвестиционных портфелей по самым разнообразным признакам (используемым финансовым инструментам, странам, отраслям и т. д.).

Одним из наиболее очевидных преимуществ биржевых фондов является то, что они позволяют частным инвесторам «перешагнуть» за границы национальных рынков ценных бумаг и добиться качественной глобальной диверсификации инвестиционных портфелей по самым разнообразным признакам (используемым финансовым инструментам, странам, отраслям и т. д.).  Да, портфельная теория, родившаяся еще в середине прошлого века, проверена временем. А ее основоположник Гарри Марковиц по праву удостоился за свою работу Нобелевской премии спустя сорок лет, в 1990-м. Все гениальное просто.

Да, портфельная теория, родившаяся еще в середине прошлого века, проверена временем. А ее основоположник Гарри Марковиц по праву удостоился за свою работу Нобелевской премии спустя сорок лет, в 1990-м. Все гениальное просто.  В современных условиях многие инвесторы задумываются о том как им выгодно инвестировать в золото, но при этом снизить отрицательные факторы от его краткосрочной волатильности. Предлагаем рассмотреть несколько биржевых фондов, которые позволяют инвестировать в физическое золото (слитки).

В современных условиях многие инвесторы задумываются о том как им выгодно инвестировать в золото, но при этом снизить отрицательные факторы от его краткосрочной волатильности. Предлагаем рассмотреть несколько биржевых фондов, которые позволяют инвестировать в физическое золото (слитки).  Если внимательно посмотреть на макроэкономическую статистику, публикуемую на протяжении последних нескольких лет, то достаточно очевидной становится одна весьма интересная тенденция – «центр тяжести» мировой экономики медленно, но верно смещается из Америки и Европы в Азию. В этом отношении очень показателен следующий факт: в настоящее время из 5 стран, лидирующих по численности населения, 4 находится в Азии (Китай, Индия, Индонезия и Пакистан), причем в общей сложности на их долю приходится около 43% населения планеты.

Если внимательно посмотреть на макроэкономическую статистику, публикуемую на протяжении последних нескольких лет, то достаточно очевидной становится одна весьма интересная тенденция – «центр тяжести» мировой экономики медленно, но верно смещается из Америки и Европы в Азию. В этом отношении очень показателен следующий факт: в настоящее время из 5 стран, лидирующих по численности населения, 4 находится в Азии (Китай, Индия, Индонезия и Пакистан), причем в общей сложности на их долю приходится около 43% населения планеты. ))).jpeg) Глобальный рынок биржевых фондов (или ETFs) предоставляет частным инвесторам возможность для реализации самых разных инвестиционных идей путем формирования инвестиционного портфеля, состоящего из этих инструментов.

Глобальный рынок биржевых фондов (или ETFs) предоставляет частным инвесторам возможность для реализации самых разных инвестиционных идей путем формирования инвестиционного портфеля, состоящего из этих инструментов.  В настоящей статье мы рассмотрим как можно получить прибыль на падении развивающихся рынков с помощью ETF

В настоящей статье мы рассмотрим как можно получить прибыль на падении развивающихся рынков с помощью ETF  Одними из наиболее важных вопросов, встающими перед каждым частным инвестором при формировании инвестиционного портфеля, являются вопросы, связанные с распределением активов (иначе говоря: в какие активы нужно инвестировать? и каковы должны быть их доли в общей структуре портфеля?).

Одними из наиболее важных вопросов, встающими перед каждым частным инвестором при формировании инвестиционного портфеля, являются вопросы, связанные с распределением активов (иначе говоря: в какие активы нужно инвестировать? и каковы должны быть их доли в общей структуре портфеля?).  Интересной тенденцией, характерной для рынка ETFs на протяжении последних нескольких лет, является появление фондов, ориентированных на использование волатильности тех или иных финансовых активов (прежде всего, тех, которые торгуются на биржевом рынке – акций, облигаций, производных инструментов и т. д.).

Интересной тенденцией, характерной для рынка ETFs на протяжении последних нескольких лет, является появление фондов, ориентированных на использование волатильности тех или иных финансовых активов (прежде всего, тех, которые торгуются на биржевом рынке – акций, облигаций, производных инструментов и т. д.).  В последнее время на рынке ценных бумаг все большую популярность, в том числе и у российских инвесторов, приобретает индексная стратегия инвестирования. Однако на фондовом рынке существует несколько различных способов для ее реализации, причем каждый из них обладает своими преимуществами и недостатками.

В последнее время на рынке ценных бумаг все большую популярность, в том числе и у российских инвесторов, приобретает индексная стратегия инвестирования. Однако на фондовом рынке существует несколько различных способов для ее реализации, причем каждый из них обладает своими преимуществами и недостатками.  Интерес инвесторов к высокотехнологичным компаниям сегодня оправдан, прежде всего, тем, что в постиндустриальном мире именно от этого сектора зависит конкурентоспособность государств на глобальном уровне. И несмотря на долговые проблемы стран Европейского союза, затянувшиеся дебаты в конгрессе США, стоящих на краю фискального обрыва, замедление роста Китайской экономики и другие негативные факторы, создание нового остается более эффективным путем к росту, чем сохранение старого. Возможно, именно инновационные решения способны дать необходимый для движения вверх импульс, а вложенный капитал в таком случае вернется с солидным профитом, несмотря на характерные для подобных инвестиций риски, снизить которые за счет диверсификации позволяет использование такого инструмента, как ETF.

Интерес инвесторов к высокотехнологичным компаниям сегодня оправдан, прежде всего, тем, что в постиндустриальном мире именно от этого сектора зависит конкурентоспособность государств на глобальном уровне. И несмотря на долговые проблемы стран Европейского союза, затянувшиеся дебаты в конгрессе США, стоящих на краю фискального обрыва, замедление роста Китайской экономики и другие негативные факторы, создание нового остается более эффективным путем к росту, чем сохранение старого. Возможно, именно инновационные решения способны дать необходимый для движения вверх импульс, а вложенный капитал в таком случае вернется с солидным профитом, несмотря на характерные для подобных инвестиций риски, снизить которые за счет диверсификации позволяет использование такого инструмента, как ETF.  В нашей стране инвестиции в иностранную валюту являются одним из наиболее популярных вариантов вложения капитала среди частных инвесторов. Чаще всего, инвестиции подобного рода осуществляются на длительный срок и рассматриваются в основном в качестве «защитных» вложений, позволяющих обеспечить сохранность первоначального капитала в случае резких экономических потрясений. В подавляющем большинстве случаев частные инвесторы отдают предпочтение покупке наличной иностранной валюты или открытию срочного валютного депозита в банке.

В нашей стране инвестиции в иностранную валюту являются одним из наиболее популярных вариантов вложения капитала среди частных инвесторов. Чаще всего, инвестиции подобного рода осуществляются на длительный срок и рассматриваются в основном в качестве «защитных» вложений, позволяющих обеспечить сохранность первоначального капитала в случае резких экономических потрясений. В подавляющем большинстве случаев частные инвесторы отдают предпочтение покупке наличной иностранной валюты или открытию срочного валютного депозита в банке.  Рано или поздно «количественное смягчение» по всему миру приведет к росту инфляции. Именно поэтому Центробанки и институциональные инвесторы ЗАРАНЕЕ наращивают свои инвестиции в золото. Как в этом может поучаствовать частный инвестор?

Рано или поздно «количественное смягчение» по всему миру приведет к росту инфляции. Именно поэтому Центробанки и институциональные инвесторы ЗАРАНЕЕ наращивают свои инвестиции в золото. Как в этом может поучаствовать частный инвестор?  Впереди – неопределенность! Что будет с бюджетом США? Кого следующим накроет долговой кризис в Европе? В наши дни управляющие ищут безопасные гавани, к примеру ETF, состоящие из акций компаний, способных показать рост доходов в будущем. О них наша статья.

Впереди – неопределенность! Что будет с бюджетом США? Кого следующим накроет долговой кризис в Европе? В наши дни управляющие ищут безопасные гавани, к примеру ETF, состоящие из акций компаний, способных показать рост доходов в будущем. О них наша статья.  Да! Рынок ETF дает глобальные возможности для инвестиций. Но, с чего начать российскому инвестору? Как не нарушить закон?

Да! Рынок ETF дает глобальные возможности для инвестиций. Но, с чего начать российскому инвестору? Как не нарушить закон?  Вторая экономика в мире – наш сосед – Китай. Устойчивый рост годами. Как в этом росте поучаствовать российским инвесторам? Как инвестировать в Китай?

Вторая экономика в мире – наш сосед – Китай. Устойчивый рост годами. Как в этом росте поучаствовать российским инвесторам? Как инвестировать в Китай? Выборы в США прошли. Съезд КПК планово сменил руководство Китая. Как дальше будут строиться американо-японские отношения? Какими выгодами и рисками это чревато для инвестора?

Выборы в США прошли. Съезд КПК планово сменил руководство Китая. Как дальше будут строиться американо-японские отношения? Какими выгодами и рисками это чревато для инвестора?  Анализ сырьевых рынков представляет определенную сложность для инвестора. Иногда не знаешь, как лучше структурировать портфель и что выбрать: фьючерсы или приобрести актив на спот рынке. Значительные колебания также оказывают влияние на стоимость портфеля. Но, с появлением биржевых фондов задача значительно упрощается. Теперь нет необходимости постоянно следить за котировками, а достаточно всего лишь выбрать нужный ETF, провести необходимый анализ и затем просто купить его на бирже, как акцию, не заботясь о маржинальных требованиях. Об одной такой истории мы расскажем в нашей статье.

Анализ сырьевых рынков представляет определенную сложность для инвестора. Иногда не знаешь, как лучше структурировать портфель и что выбрать: фьючерсы или приобрести актив на спот рынке. Значительные колебания также оказывают влияние на стоимость портфеля. Но, с появлением биржевых фондов задача значительно упрощается. Теперь нет необходимости постоянно следить за котировками, а достаточно всего лишь выбрать нужный ETF, провести необходимый анализ и затем просто купить его на бирже, как акцию, не заботясь о маржинальных требованиях. Об одной такой истории мы расскажем в нашей статье.  Известная поговорка гласит: «покупай, когда выпадает снег, а продавай, когда сходит». Сезонное инвестирование по своей сути сродни этой поговорке – инвестирование происходит в интервалы времени, когда фондовый рынок находится в тренде. Если посмотреть на историческую доходность сезонного инвестирования, то она значительно превосходит показатели результатов инвестирования в активы широкого рынка. Более того, такой способ инвестирования помогает инвесторам избежать значительных убытков, в то время как портфельные инвесторы вынуждены нести огромные потери от нестабильной ситуации на рынке.

Известная поговорка гласит: «покупай, когда выпадает снег, а продавай, когда сходит». Сезонное инвестирование по своей сути сродни этой поговорке – инвестирование происходит в интервалы времени, когда фондовый рынок находится в тренде. Если посмотреть на историческую доходность сезонного инвестирования, то она значительно превосходит показатели результатов инвестирования в активы широкого рынка. Более того, такой способ инвестирования помогает инвесторам избежать значительных убытков, в то время как портфельные инвесторы вынуждены нести огромные потери от нестабильной ситуации на рынке.  В настоящей статье мы продолжаем знакомить наших инвесторов с перспективами и преимуществами сезонного инвестирования и рассматриваем более детально стратегии, обеспечивающие доходность при различных фазах рынка. Также мы более детально акцентируем внимание на стратегиях инвестирования в определенный технологический сектор или отдельный сырьевой актив.

В настоящей статье мы продолжаем знакомить наших инвесторов с перспективами и преимуществами сезонного инвестирования и рассматриваем более детально стратегии, обеспечивающие доходность при различных фазах рынка. Также мы более детально акцентируем внимание на стратегиях инвестирования в определенный технологический сектор или отдельный сырьевой актив.