Какие биржевые фонды могут стать «локомотивом» для инвестора в 2013 году? |

|

Конец уходящего 2012 года был посвящен ожиданиям фискального «обрыва» и мерам по его предотвращению. Идет большая политическая игра. Да и сейчас эта тема все еще актуальна. Поэтому для инвестора очень важно в своем портфеле иметь только самые высококлассные и ликвидные акции и биржевые фонды. Долговые обязательства и развивающиеся рынки сейчас не лучшее направление для инвестирования.

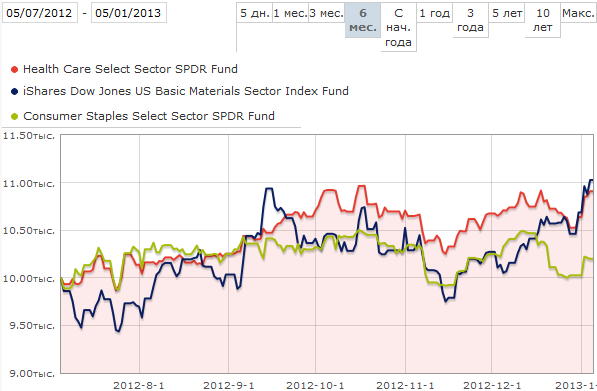

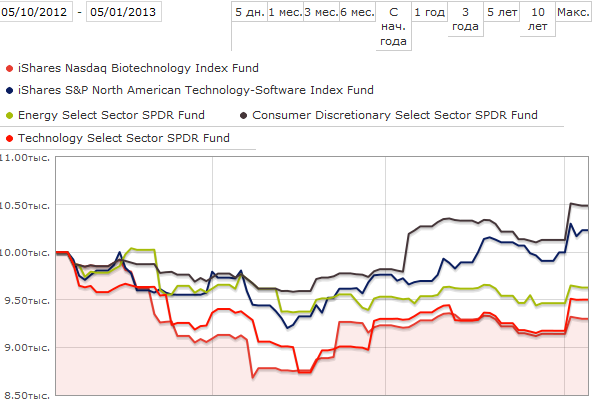

Каждый инвестор стремится, чтобы в его портфеле были активы, которые могут быть куплены «с дисконтом», а в дальнейшем покажут хороший рост. Перечислим некоторые из них. Но прежде давайте посмотрим на наш портфель, который был актуален на конец года. Период был очень тревожным. Сначала инвесторы по всему миру ждали итогов третьего раунда мер количественного ослабления, и количество коротких позиций было огромным. Но, к счастью, рынок консолидировался и стал расти. Инвесторы, осуществлявшие сделки по стратегиям календарного инвестирования, старались использовать биржевые фонды, которые имели максимальное число положительных периодов за последние 10 лет, т.е. были очень надежны. Таким образом, сложился следующий портфель, который по итогам года показал следующие результаты:  Биржевой фонд iShares Dow Jones US Basic Materials Sector Index Fund (USD) IYM оказался наиболее волатильным. Другой портфель, составленный из ETF с целью реализовать рост в период предпраздничного торгового ажиотажа, оказался нейтральным:  Теперь, когда новый год уже начался, и на рынке наблюдается большая торговая активность, представляем Вашему вниманию самые, на наш взгляд, оптимальные фонды для инвестирования в 2013 году.

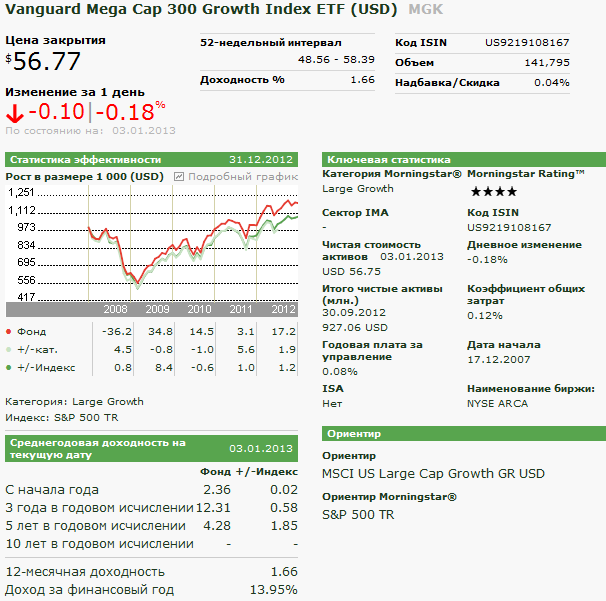

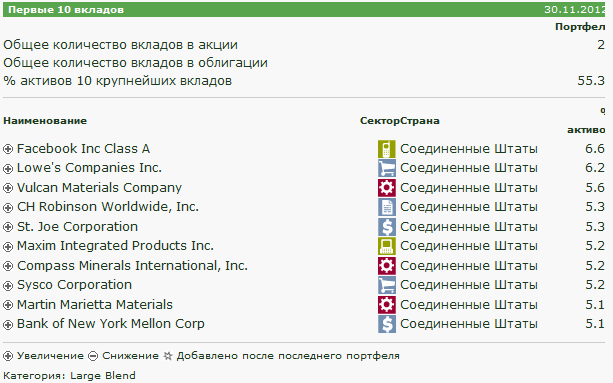

Данный ETF отслеживает самые быстрые вложения индекса MSCI US Large Cap 300 Index и показывает результат лучше чем индекс S&P 500. Состав портфеля фонда и представленные сектора:

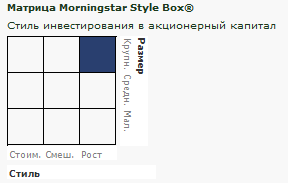

По стилю инвестирования фонд относится к категории «Компании роста» (Growth), крупной капитализации (Large-Cap) по версии Морнингстар.

Компании крупной капитализации имеют больше шансов показать результат лучше рынка в сложившихся условиях. Специалисты iShares рекомендуют инвесторам быть нацеленными на получение дохода в отдаленном периоде, причем доход, который будет расти постепенно. Негативные условия в экономике и следы кризиса 2008 года все еще дают о себе знать. Кроме Vanguard Mega Cap 300 Growth Index ETF можно инвестировать в следующие фонды крупной капитализации: SPDR Dow Jones Industrial Average ETF (USD) DIA, стиль: инвестирование в стоимость, последняя цена $133.63. NYSE ARCA

iShares S&P 100 Index Fund (USD) OEF, смешанный стиль инвестирования, NYSE ARCA, ориентир S&P 100 TR. Структура портфеля приведена ниже.

Guggenheim Russell Top 50 ETF (USD) XLG, $105.47, смешанный стиль инвестирования (категория Large Blend).

Инвесторы, готовые рисковать чуть больше, и предпочитающие агрессивный стиль торговли могут обратить внимание на следующие реверсивные биржевые фонды: ProShares Short Russell2000 (USD) RWM, (категория Trading-Inverse Equity), отслеживает индекс Russell 2000 TR USD.

ProShares Short SmallCap600 (USD) SBB, отслеживает индекс S&P SmallCap 600 TR.

Vanguard Dividend Appreciation ETF (USD) VIG. Будет интересен инвестору, так как данный ETF в портфеле держит высококлассные акции, которые на протяжении последних 10 лет увеличивали выплаты по своим дивидендам, а также компании, которые имеет хорошие балансовые показатели. Более того, известный инвестор У.Баффет приобрел 5% от общего количества выпущенных паев фонда для своих портфелей.

Кривая доходности фонда.

Фонд имеет низкие риски, высокую волатильность 11-13%, показывал положительную динамику в 9 случаях и отрицательную в 3 за последний год.

Фонд имеет Коэффициент дивидендной доходности в 2,28% и Долгосрочный прогнозируемый рост доходов 9.62%.

Аналогичный фонд по версии Морнингстар Market Vectors Morningstar Wide Moat Research ETF (USD) MOAT включает компании, обладающие неоспоримыми конкурентными преимуществами по сравнению с другими компаниями на рынке.

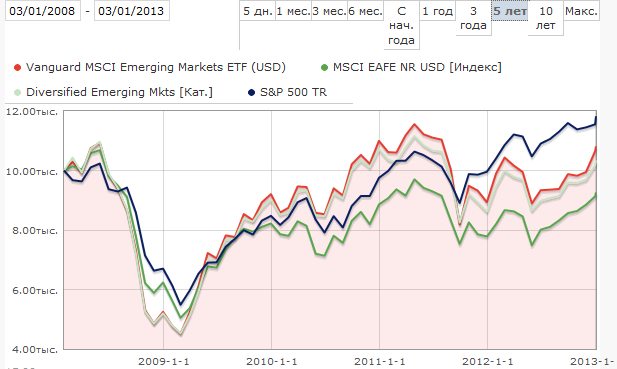

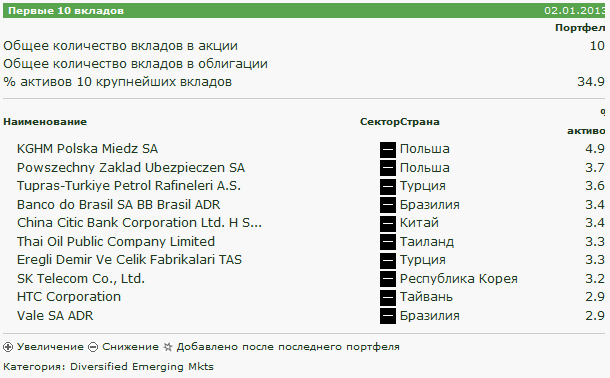

Кризисы таким компаниям не так страшны. Биржевой фонд Vanguard MSCI Emerging Markets ETF (USD) VWO специализируется на инвестициях в развивающиеся рынки и предоставляет неплохую диверсификацию. Примечательно, что в портфеле данного фонда есть даже АДР Газпрома.

Не смотря на свою дешевизну, фонд показывает неплохие результаты. Его совокупная доходность составила 19.2 % по результатам прошедшего года. Тем не менее, фонды развивающихся рынков в условиях нестабильности представляют некоторую потенциальную угрозу для портфелей, поэтому с ними нужно быть очень осторожными.

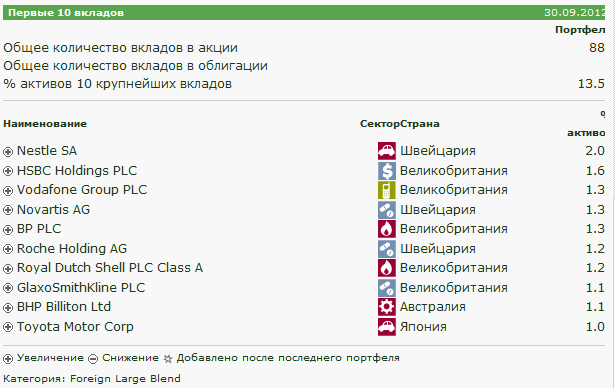

Если инвестор хочет диверсифицировать свои активы, но при этом остаться в тихой гавани развитых рынков, ему следует обратить внимание в этом году на Vanguard Tax-Managed International Fund ETF Shares (USD) VEA, отслеживающий индекс MSCI EAFE NR USD и имеющий в своем портфеле акции ведущих компаний Великобритании, Японии, Швейцарии и Австралии.

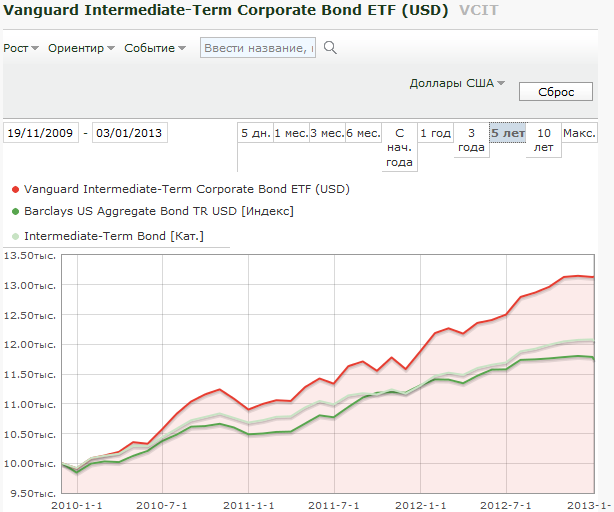

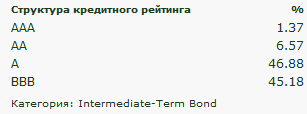

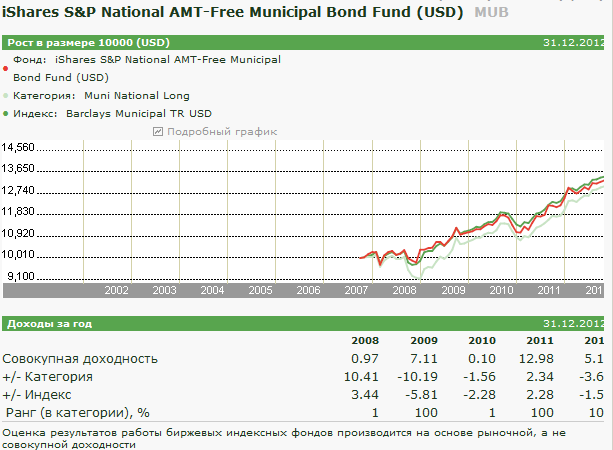

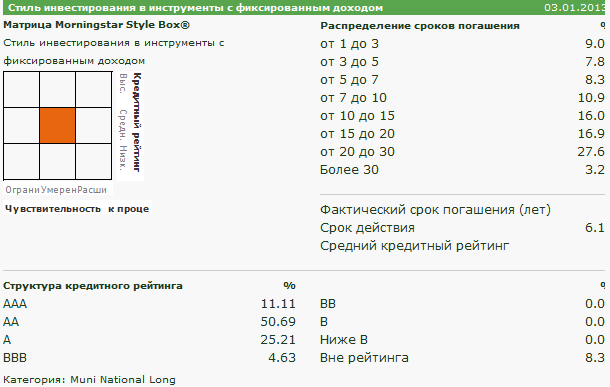

Инвесторов, для который непременным условием является наличие в портфелях бумаг с фиксированной доходностью, следует обратить внимание на биржевые фонды облигацийVanguard Intermediate-Term Corporate Bond ETF (USD) VCIT и iShares S&P National AMT-Free Municipal Bond Fund (USD) MUB:

Коэффициент дивидендной доходности в 2,5%. Цена фонда сильно зависит от уровня процентных ставок. Так, например, если ставки по облигациям вырастут на 1%, фонд может потерять в стоимости до 6%.

Фонд имеет в портфеле сроком погашения от 5 до 7 лет 41.2% и от 7 до 10 лет 57.4%. В портфеле имеются следующие корпоративные и государственные облигации:

Чистая доходность фонда 1,5% свободная от выплаты налогов. Также, если ставки вырастут, то биржевой фонд может сильно потерять в цене.

В активах фонда есть муниципальные облигации с различным сроком погашения:

Среди дивидендных ETF развивающихся рынков следует выделить iShares MSCI Emerging Markets Index Fund (USD) EEM

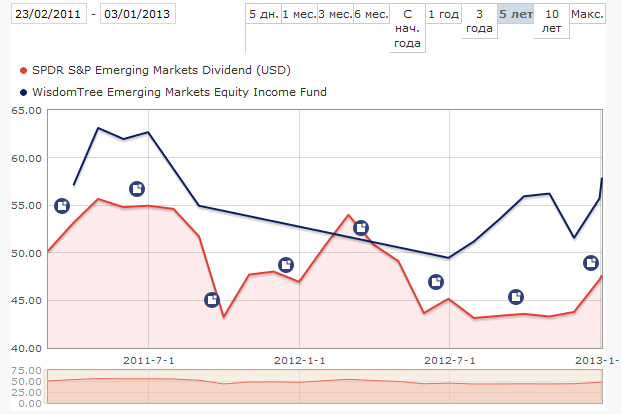

и WisdomTree Emerging Markets Equity Income Fund (USD) DEM:

А также, SPDR S&P Emerging Markets Dividend (USD) EDIV

Основное преимущество дивидендных биржевых фондов состоит в том, что они выплачивают очень высокие дивиденды по сравнению с фондами, имеющими в портфелях облигации США и других развитых стран.

В ближайшее время читайте на нашем сайте другие обзоры, в которых мы будем анализировать перспективы инвестирования в отдельные сырьевые и промышленные сектора. ДРУГИЕ НОВОСТИ ETF и отраслевая ротация → REIT ETF – ипотечные инвестиционные биржевые фонды → |

не интересно |

средне |

полезно |

(Нет голосов) |