Как правильно выбрать ETF |

|

Биржевые фонды (ETF) предоставляют инвестору широчайшие возможности по диверсификации и гибкость инвестирования в самые различные активы. Однако, учитывая тот факт, что по состоянию на текущий момент их в мире насчитывается свыше 10000, это означает, что инвестор может испытывать трудности в поиске ETF, который наилучшим образом соответствует его инвестиционным целям. В данной статье рассматриваются стратегии выбора ETF.

Если вы торгуете ETF краткосрочно или же ставите перед собой долгосрочные инвестиционные цели, то на нашем сайте вы сможете найти множество ETF, воспользовавшись функцией "ETF поиск", которая позволяет применять группы фильтров ко всем существующим ETF для того, чтобы найти именно то, что вам нужно.

Например, если вы ищите биржевые фонды для долгосрочных инвестиций и хотите составить свой портфель, то вы должны выполнить следующие шаги.

Выбор инвестиционного сектора

Прежде всего необходимо четко представлять инвестиционные цели, которые вы пытаетесь достичь. Планируете ли вы использовать ETF чтобы построить портфель акций или облигаций? Или же вы пытаетесь диверсифицировать свой портфель акций и облигаций, и, поэтому ищет другие классы активов, таких как недвижимость, сырьевые товары или фонды, управляемые по определенным стратегиям? Или вы уже сформировали свой основной портфель, и теперь хотите инвестировать часть вашего капитала в сектора с более высоким риском или потенциалом роста?

После того как вы определись с выбором сектора, выберите соответствующий пункт ниспадающего меню, чтобы получить список ETF, присутствующих в этом секторе. Также вы можете посмотреть готовые списки интересующих биржевых фондов по секторам/инструментам в нашей энциклопедии. Кроме этого, в разделе аналитика или в разделе новости мы часто публикуем статьи и обзоры по самым различным тематикам, связанных с использованием и функционированием биржевых фондов. Для этого можно воспользоваться функцией поиск на главной странице сайта, чтобы увидеть, если есть статья, которая обсуждает и дает рекомендации по отрасли или определенному типу ETF, в которых вы заинтересованы.

Сравнение ETF и структуры портфеля ETF

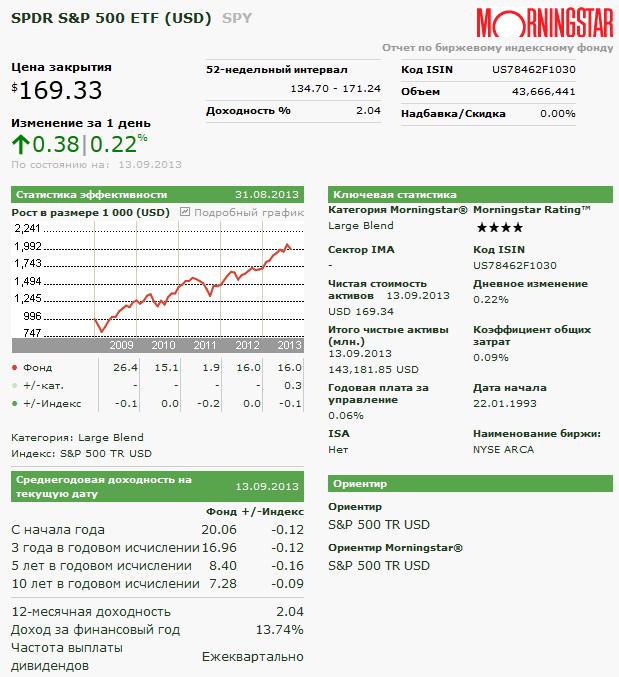

В интересующем инвестиционном секторе, вы должны сможете получить информацию, которая поможет вам найти ETF, который наиболее близко соответствует Вашим инвестиционным параметрам. На сайте AllETF для каждого ETF приводится ключевая информация, такую как краткое описание стратегий ETF, 10 лучших позиций в портфеле каждого фонда, последнее значение биржевой цены, информация о дивидендах, размер комиссии за управление, суммарные активы под управлением, и некоторые другие данные. В качестве примера приводим профиль самого известного биржевого фонда на индекс S&P500:

Вопросы, касающиеся предоставления торгового плеча и возможности коротких продаж, наличие опционов на тот или иной ETF вы обязательно должны уточнить у своего брокера.

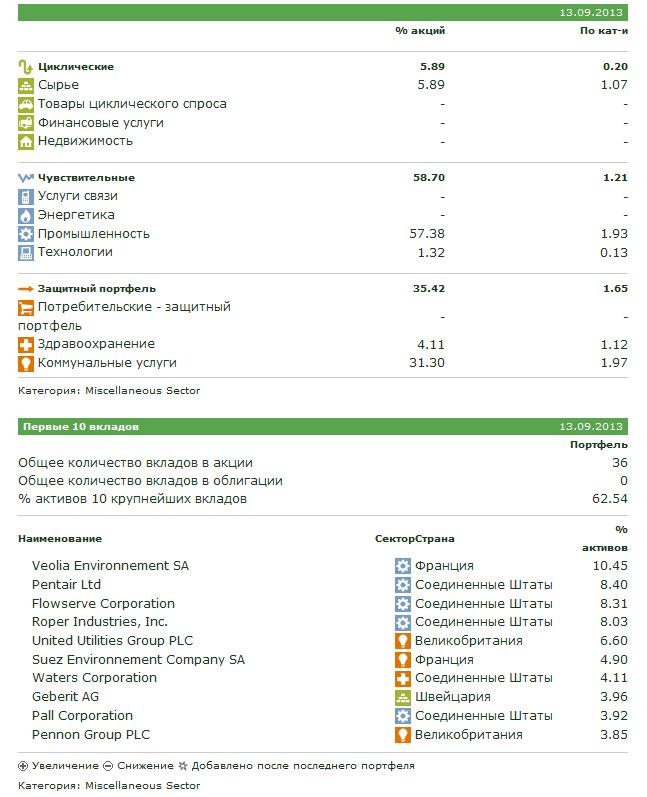

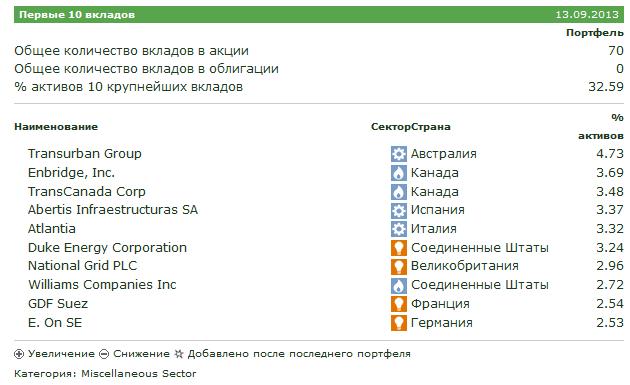

Кроме всего прочего, информация на нашем сайте поможет вам понять основную структуру портфеля и его распределение, что является важным фактором при выборе ETF. Структура портфеля ETF может быть совершенно разной даже для биржевых фондов, имеющие казалось бы одни и те же инвестиционные задачи - отслеживание определенного индекса. Поэтому инвестор должен тщательно исследовать каким образом составлен портфель ETF, затем сравнить его с составом самого базового индекса, определить отличие в весах и компонентах биржевого фонда.

На наш взгляд инвесторам следует выбирать ETF, которые держат основные акции, которые могут показать прибыль выше средней в долгосрочной перспективе. ETF - это просто сумма его слагаемых. Инвесторам также рекомендуется тщательно изучить географию портфеля ETF, обратить внимание на его рыночную капитализацию, охваченные сектора, что будет служить дополнительной гарантией правильности ваших инвестиций, и имеет большой потенциал в долгосрочной перспективе.

Соотношение весов отдельных компонентов в портфеле ETF

Соотношение весов компонентов ETF имеет гораздо более важное значение, чем многие инвесторы могут подумать. Инвестор, который впервые решился использовать ETF в своей торговле, может подумать, что ETF - это, например, просто взвешенный индекс S&P500. Тем не менее, ETF используют широкий спектр систем взвешивания. Вопросы инвесторов, является ли схема весов портфеля конкретного ETF правильной, позволит ли использование данного ETF получить доход в долгосрочной перспективе, особенно актуальны.

Большинство ETF стараются следовать рекомендованным системам взвешивания, таким как "рыночная капитализация". Согласно этому подходу каждому компоненту присваиваются соответствующие веся пропорционально размеру его рыночной капитализации, а это означает, что акции большой капитализацией будут иметь большой вес в процентах в портфеле, а акции малой капитализации будут иметь соответственно небольшой вес. Тем не менее, в индустрии биржевых фондов данную систему взвешивания иногда изменяют таким образом, что ETF может удовлетворять требованиям диверсификации и налогового законодательства. Например, во многих странах существуют правила по диверсификации портфеля, которые гласят, что ни одна бумага в ETF не может иметь массу более 25 %, а акции с весом более 5% не могут составлять более 50 % в портфеле фонда. Более подробно с такими правилами можно ознакомиться, обратившись к законодательству той или иной страны. Система взвешивания на основе рыночной капитализации подходит для индекса, который используется для отслеживания развитых фондовых рынков или конкретного фондового сектора, таких как энергетика или промышленные материалы. Тем не менее, равновзвешенный индекс может быть более подходящим, когда для отслеживания таких секторов, как водосбережение. Тематические ETF обычно имеют равные веса для компонентов с разной капитализацией. Это позволяет избежать ситуации, когда доходность нескольких крупных акций влияет на доходность всего индекса. Равные веса акций малой капитализации в индексе в итоге дают им возможность оказывать большее влияние на общую доходность ETF.

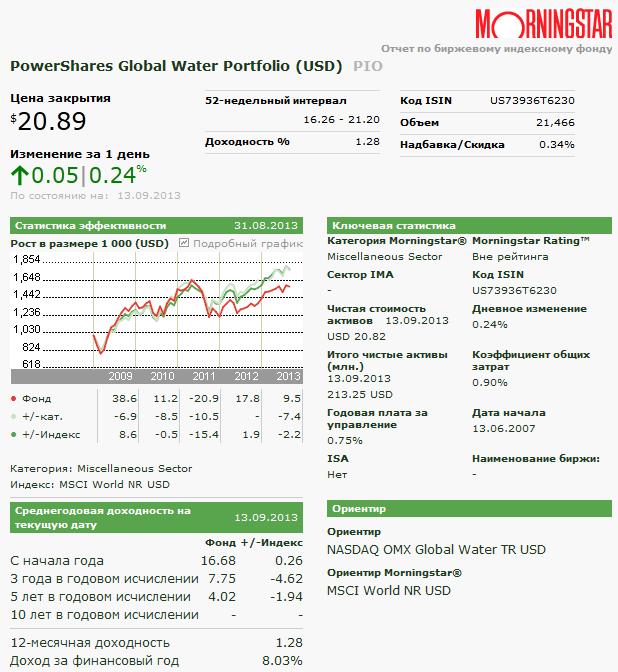

В качестве примера равновзвешенного ETF рассмотрим PowerShares Global Water Portfolio (PIO), который отслеживает Palisades Global Water Index (PIIWI), последний представляет собой видоизмененный равновзвешенный индекс.

Индекс Palisades Global Water сначала присваивает вес каждому из шести различных секторов портфеля: коммунальные услуги, очистка, инфраструктура, аналитические услуги, управление ресурсами и коммерческие услуги. В рамках этих секторов каждой акции присваиваются равные веса. Эта схема взвешивания стремится присвоить веса каждой акции в зависимости от ее значения в общем секторе, в отличие от использования жесткой схема взвешивания по размеру рыночной капитализации. Данная схема взвешивания повышает роль акций с малой капитализацией, которые могут быть лучше использованы в отраслевой инвестиционной модели и дать более высокую прибыль чем более диверсифицированные компании с множеством различных бизнес подразделений. Большинство отраслевых индексов обычно включают в свой портфель только игровые бумаги, т.е. компании, которые обеспечивают более 50% дохода от инвестиций в своей отрасли.

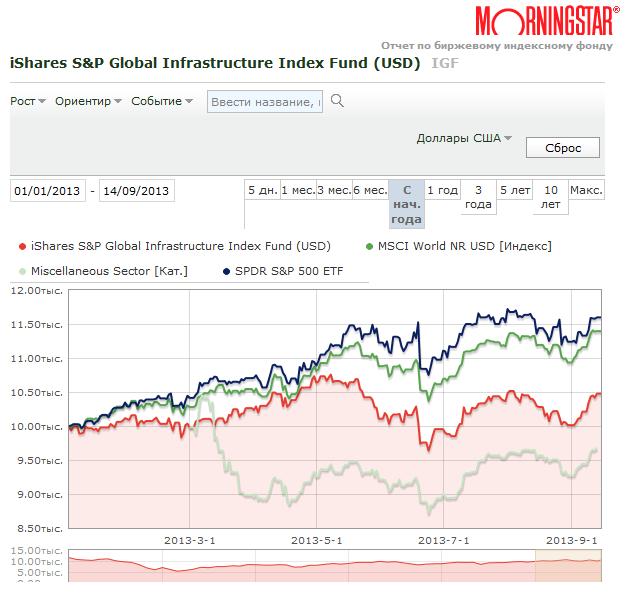

Оценка исторической доходности ETF Исторические финансовые результаты, разумеется, интересны, но, как говорится, отличные прошлые результаты не гарантируют прибыль в будущем. ETF, который хорошо зарекомендовал себя в прошлом, не обязательно будет показывать хорошие результаты в будущем. Более предпочтительно при проведения анализа того или иного ETF сосредоточиться на его инвестиционной привлекательности и составе его портфеля, а не полагаться только на данные о его исторической доходности. Тем не менее, прошлые результаты необходимо учитывать среди прочего при выборе между равными по качеству ETF. Историческая доходность доступна для каждого биржевого фонда на промежутке до 10 лет. Кроме этого, инвесторы могут наложить графики доходности биржевых фондов для сравнения, например, с эталонным индексом или ETF в разделе сравнение доходности биржевого фонда S&P Global Infrastructure ETF (IGF) в сравнении с биржевым фондом SPY.

Также на графике представлены графики эталонных индексов компании Морнингстар.

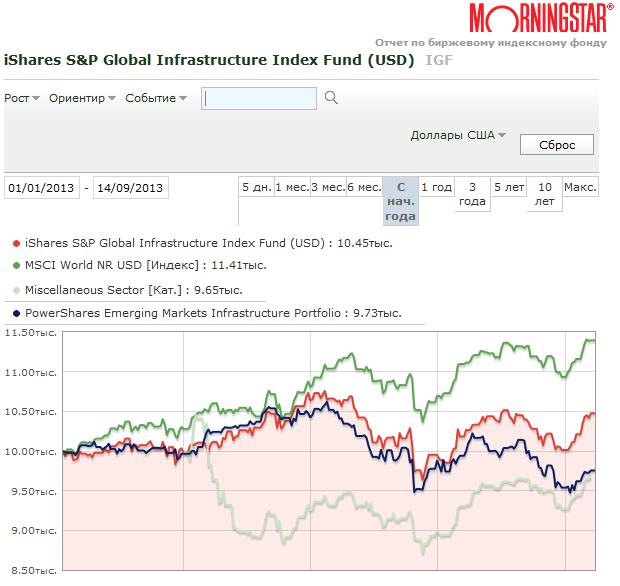

Другой пример: PowerShares Emerging Markets Infrastructure ETF (PXR) в сравнении с PowerShares Emerging Markets Infrastructure ETF (PXR) versus the iShares S&P Global Infrastructure ETF (IGF).

Для того чтобы добавить ETF для сравнения просто введите его тикер или название в пустую графу поиска. Система произведет поиск биржевого фонда в базе и выдаст варианты, которые вы можете использовать. График доходности нового биржевого фонда будет наложен на график доходности исходного ETF. Пользователь может изменять временные периоды показа доходности для того, чтобы посмотреть как доходность ETF может коррелироваться или расходиться на определенном временном интервале.

Учитываем расходы и комиссии за операции с ETF

Коэффициент затрат ETF, очевидно, является важным фактором, который необходимо учитывать при выборе ETF. Эмитент или управляющий биржевым фондом взимают плату за управление портфелем. Для составления действительно конкурентных портфелей желательно выбирать ETF с низким коэффициентом затрат. Особенно это важно при выборе портфелей ETF, таких как S&P500. Если вы встречаете несколько ETF в определенном секторе инвестиций и которые практически идентичны, то это имеет смысл только выбрать тот, который обладает наименьшим коэффициентом затрат.

С другой стороны, если вы рассматриваете ETF в уникальных областях, таких как инвестиционные товары или акции определенного сектора, то мы считаем, нужно меньше обращать внимание на сборы и больше обращать внимание как этот ETF будет работать в этом секторе. В секторе, где вы стремитесь к высоким соотношениям риск/доходность, то не имеет смысла обходить вниманием привлекательные ETF только потому, что его коэффициент затрат составляет 10 базисных пунктов и выше. Теоретически потенциал прибыли, которую можно было бы получить от привлекательной ETF должны быть гораздо выше столь высокой платы.

Несколько крупных брокерских фирм сейчас предлагают безкомиссионную торговлю своих ETF. Если вы являетесь клиентом брокерской фирмы, которая располагает собственными ETF, и если те ETF практически идентичны тем ETF, которые предлагают другие эмитенты, то имеет смысл покупать ETF брокера и сэкономить на комиссионных, особенно если вы занимаетесь активной торговлей ETF. Смотрим на размер активов под управлением ETF и обращаем внимание на его особенности Не все ETF создаются одинаковыми. Существует большая разница между гигантами отрасли, таких как iShares и новичками в отрасли ETF, многие из которых не могут выжить. Вообще-то индустрия ETF является высоко конкурентной сферой бизнеса с низкими сборами и низкими нормами прибыли, что делает его чрезвычайно трудным делом для малых фирм, чтобы выжить. Чем больше база капитала, тем легче переносить затраты, тем легче обеспечивать инвесторам большую уверенность в своих долгосрочных финансовых планах. Наш совет: выбирайте ETF большего размера в случае, если меньший ETF эмитент не имеет уникальных особенностей, которые не предлагает большой биржевой фонд.

Одним из преимуществ биржевых фондов является то, что будучи автономными юридическими лицами и лишь только управляется его ETF эмитентом или менеджером. Если эмитент ETF или его менеджер обанкротятся, то в средства в ETF останутся нетронутыми потому, что ценные бумаги и денежные средства, принадлежащее ETF находятся на отдельном счету.

ДРУГИЕ СТАТЬИ ETF, инвестирущие в физическое золото (слитки) → Фонд SPDR S&P BRIC 40 ETF (USD) BIK → О комиссионных → |

не интересно |

средне |

полезно |

(Голосов: 17, Рейтинг: 2.59) |